【USDA】10月报告:豆系估值受压制,关注美豆需求端以及巴西天气变化

- 娱乐

- 2024-10-23 09:15:06

- 331

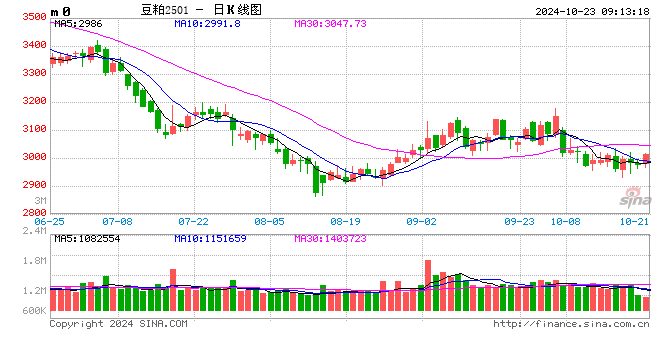

概述:市场对美豆单产或因9月干旱天气影响受损的担忧在此次月报中有所体现,月报下调美豆单产预估至53.1蒲/英亩,但因残值以及旧作平衡表项的小幅调整,24/25年度美豆期末库存维持5.5亿蒲预期不改,供应宽松格局依旧。9月美豆在巴西干旱天气、飓风“Helene”、密西西比河水位问题支撑下持续走强。随着天气预报显示10月初巴西天气或迎来有利降雨,盘面天气升水逐渐回吐,加之美豆收割进度高于历史同期、密西西比河水位有所改善,美豆价格回落。后续巴西降雨向好叠加美豆新作上市压力将限制美豆上涨空间,不过美豆性价比良好刺激出口需求持续改善,加之种植成本对美豆价格底部支撑,预计下方空间抑或有限,综合看美豆短期或维持震荡走势。

一、美豆供需平衡表调整情况

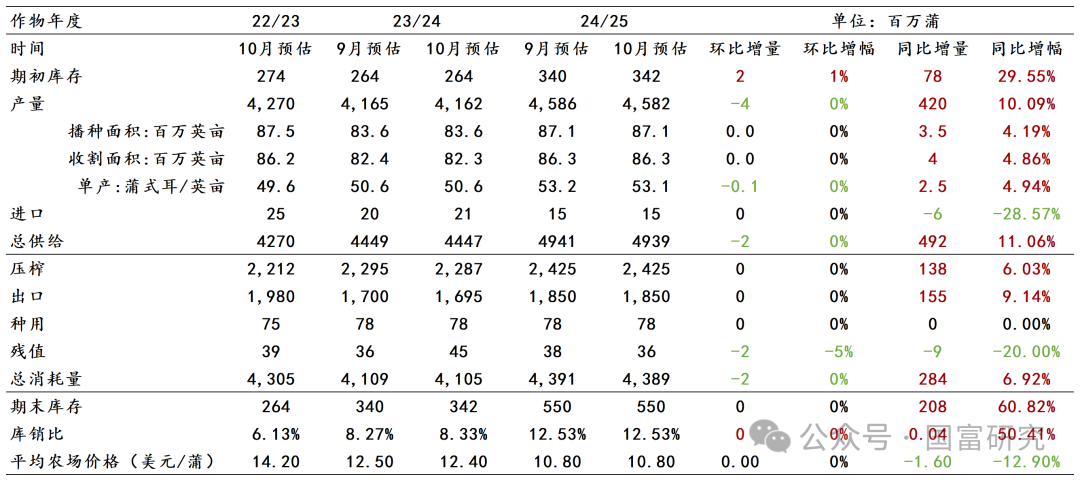

表:美豆供需平衡表

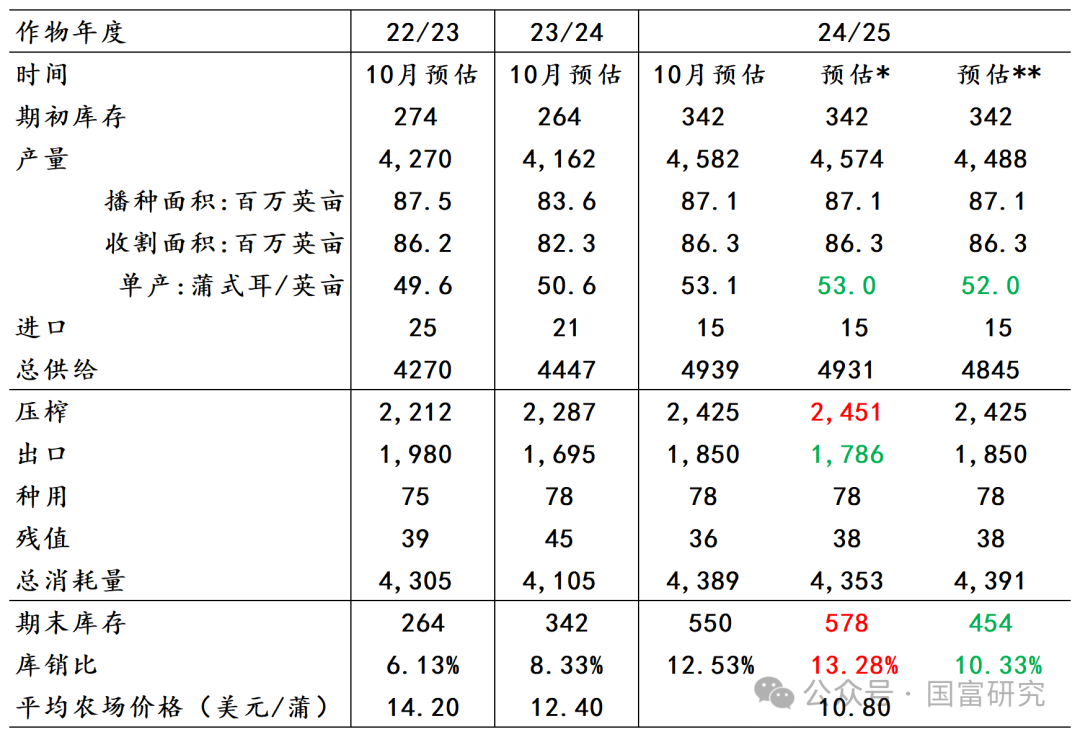

USDA 10月月报上调了23/24年度100万蒲进口、900万蒲残值,同时下调了200万蒲产量、800万蒲压榨和500万蒲出口,最终23/24年度期末库存上调了200万蒲至3.42亿蒲。对于24/25年度,此次月报下调单产预估至53.1蒲/英亩,符合市场预期,收割面积未做调整,24/25年度产量预估下调了400万蒲至45.82亿蒲。月报还将残值下调200万蒲,最终24/25年度期末库存较9月月报无变化,维持5.5亿蒲预估,较市场预期的5.49亿蒲十分接近。综合来看此次月报对美豆平衡表各项调整基本符合预期,月报影响中性。

二、美豆供需情况分析

1.产量端:美豆供应预期维持宽松,新作收割上市压力较大

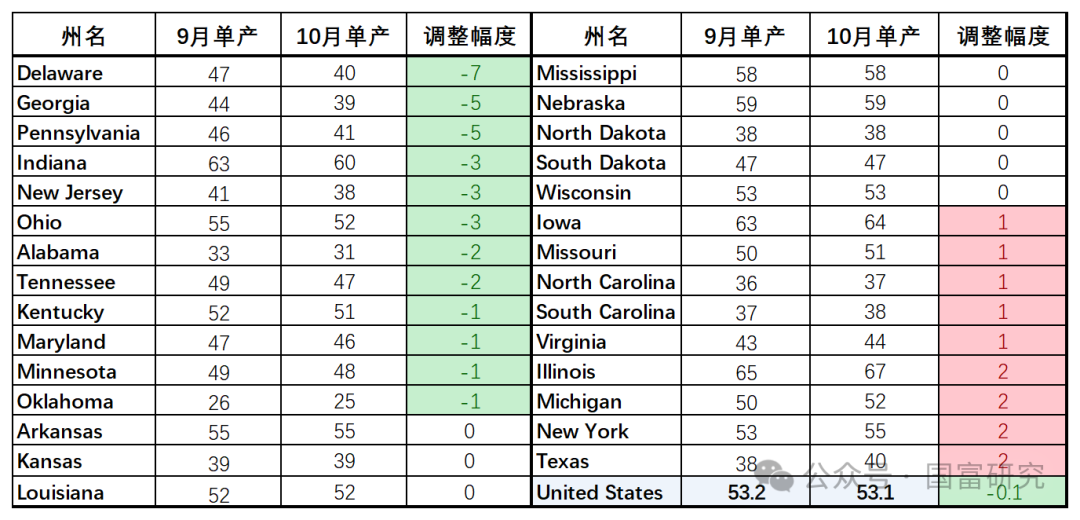

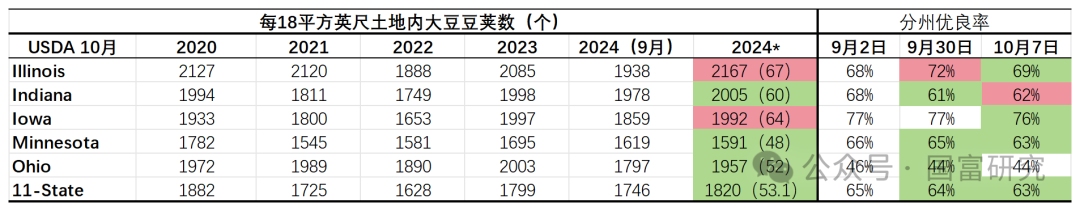

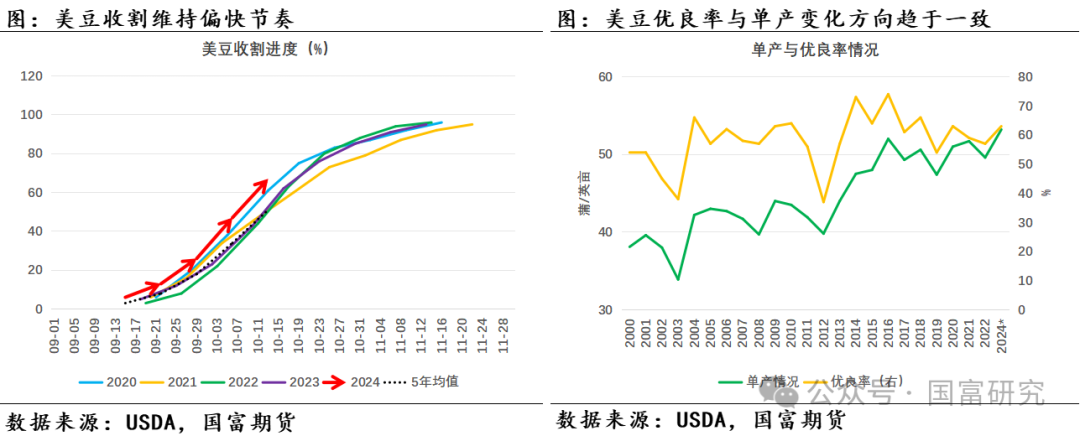

USDA 10月报告下调24/25年度美豆单产预估至53.1蒲/英亩,分主要产区看,印第安纳州、明尼苏达州和俄亥俄单产预估下调,伊利诺伊州、爱荷华州、密苏里州单产预估上调,且因下调幅度整体高于上调幅度,最终单产较9月月报预估的53.2蒲/英亩下调了0.1蒲/英亩。另外10月月报对单产预估是根据10月1日以前的数据研判所得,USDA于9月30日公布美豆的优良率为64%,较9月2日(对应USDA 9月月报数据来源)的65%略有下滑,这与此次月报对单产的调整一致。

我们对后续美豆单产倾向于小幅下调,因10月7日最后一次公布美豆优良率为63%,较9月30日的64%下滑。对比2020年美豆最终公布优良率为63%,当年美豆10月单产预估为51.9蒲/英亩,最终定产单产为51蒲/英亩,因此结合历史单产和优良率的变化趋势,预计后续美豆单产有可能下调,下调区间大致在52.0—53.0蒲/英亩,美豆丰产格局不改。

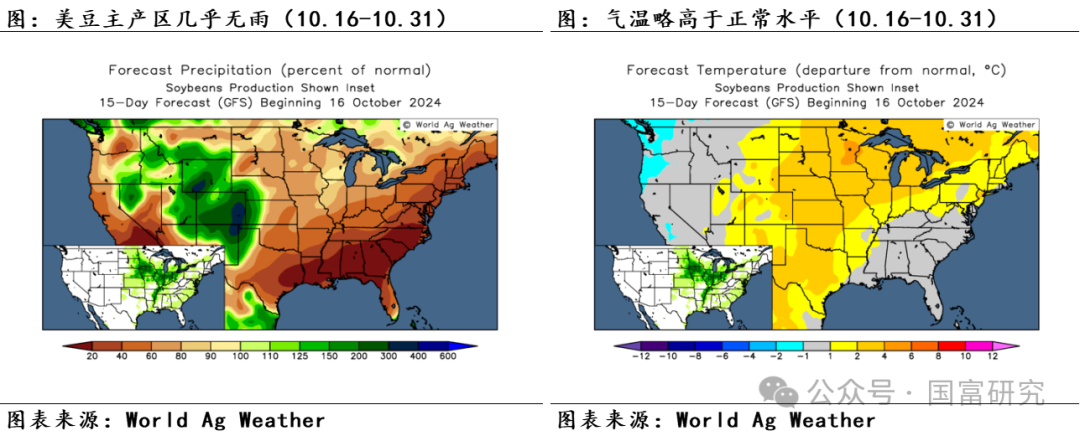

在丰产格局下,近期美豆收割进度维持历史高位水平,供应宽松预期迅速转变为现实导致美豆价格持续承压。根据USDA公布数据,截至10月20日,美豆收割进度已达81%,去年同期为72%,近五年均值为67%,收割进度明显偏快。根据当前产量预估和收割进度情况,到10月20日已有约33亿蒲新作大豆完成收割,加之9月季度库存公布尚有3.42亿蒲大豆库存结转,当前市场总计有超36亿蒲大豆供应,且天气预报显示美豆主产区维持少雨天气有利于收割进行,新作大豆上市供应压力对美豆价格或有持续压制。

表:USDA 10月月报公布单产(单位:蒲/英亩)调整以及豆荚数情况

注:数据来源于USDA月报。颜色代表单产/优良率环比前一月/周的增减情况,括号内为10月单产(单位:蒲/英亩)预估数据。

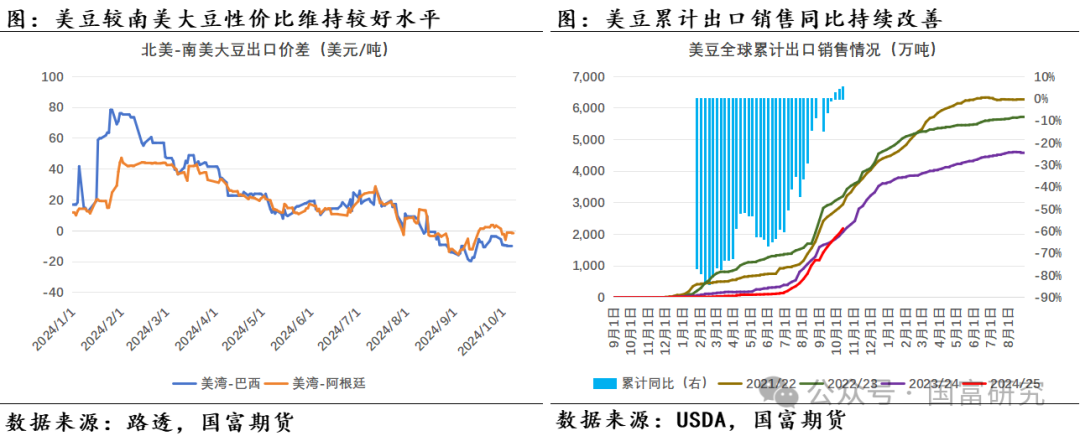

2.出口端:美豆出口需求持续改善,累计同比增幅仍不及月报预估

近期美豆相较于南美大豆性价比犹存,美豆出口需求强劲。USDA周度出口销售数据显示,截至2024年10月10日,美豆24/25年度累计出口销售量为2190.9万吨,同比23/24年度增长5.35%,增幅较前一周的4.02%上升。此次USDA月报预计24/25年度大豆出口累计同比增幅为9.14%,当前出口销售距离USDA预估增幅尚有差距。若按照当前美豆实际出口增幅计算,预计24/25年度大豆出口可达17.63亿蒲,较USDA预估的18.5亿蒲低6424万蒲(约合175万吨)。

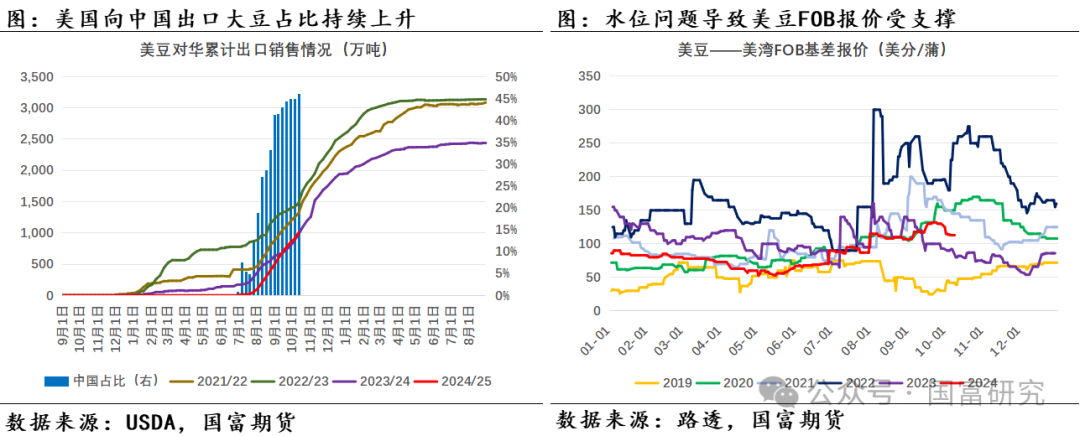

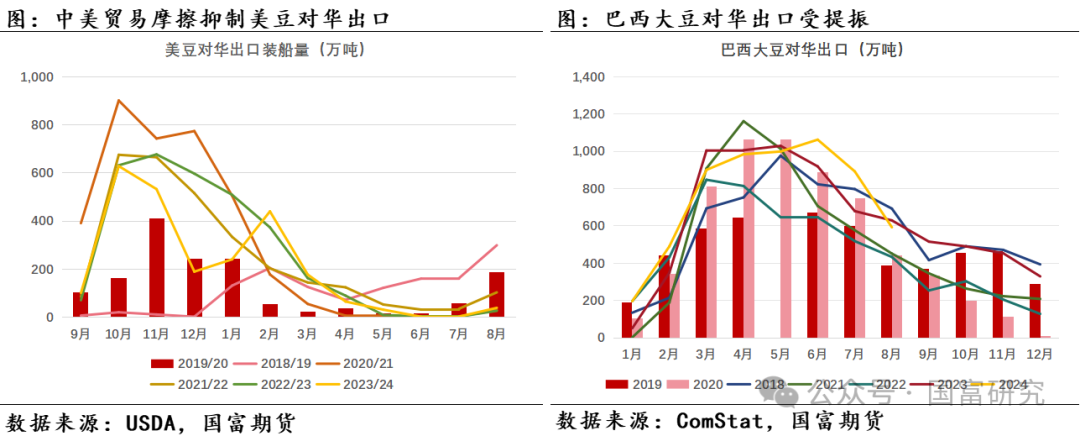

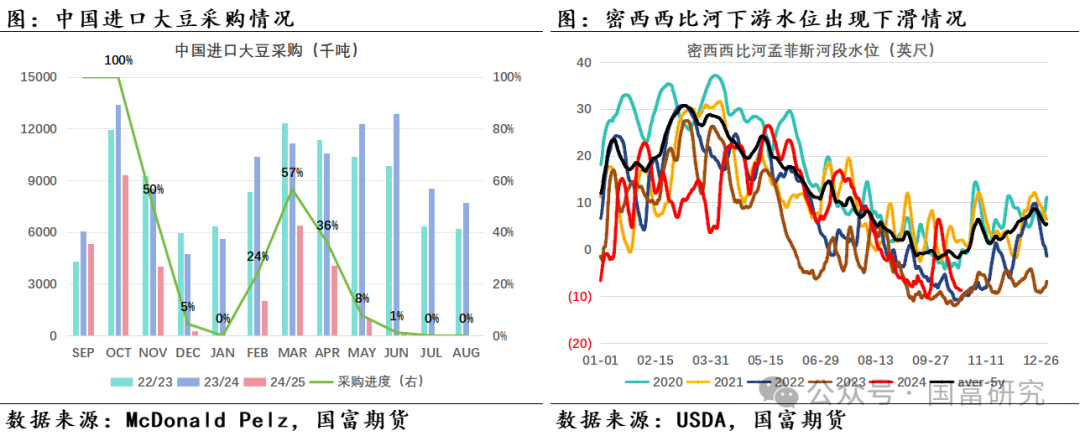

美豆出口改善的主因在于中国需求的上升。当前美国向中国出口大豆在总体中占比呈现上升趋势,截至10月10日向中国出口大豆占美豆当前24/25年度累计出口的46%左右,上升趋势与美豆出口累计同比增幅走势趋于一致。但由于市场担忧美国大选结果对中美贸易存在影响,中国对12月和1月采购进度明显偏慢,据McDonald Pelz预估的中国10月-1月进口大豆采购数据,截至10月15日尚余约1290万吨未采购。另外若后续中美贸易关系变化或导致市场增加对南美大豆的需求,这点从19/20年度美豆出口和巴西2019年9月-2020年8月出口数据有所体现,需注意后续中国对南美大豆采购节奏情况。

密西西比河水位近期持续下滑至低位水平,而接下来美豆主产区维持少雨天气或导致运河水位难以出现明显改善,大量新作上市或将导致运河运输面临较大压力,这或导致美豆驳船运费价格高企,进而对美豆FOB报价存在较好支撑。

综合来看,美豆短期需求在性价比支撑下或维持强劲,24/25年度出口累计同比预计持续改善,但能否实现USDA预估水平尚需要关注中国买需、美国大选、南美天气和密西西比河水位问题。

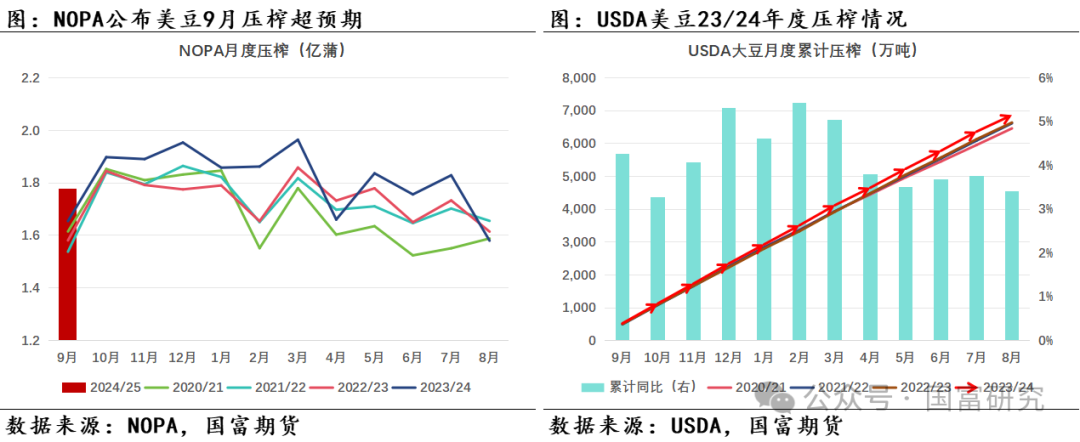

3.压榨端:美豆9月压榨超预期,压榨短期偏强但年度涨幅或仍有限

对于23/24年度压榨,此次月报将压榨预估下调了800万蒲至22.87亿蒲,预估增幅也从3.75%下调至3.39%。USDA压榨月报公布8月美豆压榨量为503万吨,最终美豆23/24年度累计压榨量达6862万吨,同比增幅为3.41%,与USDA此次预估的3.39%十分接近,旧作压榨后续调整可能性较低。

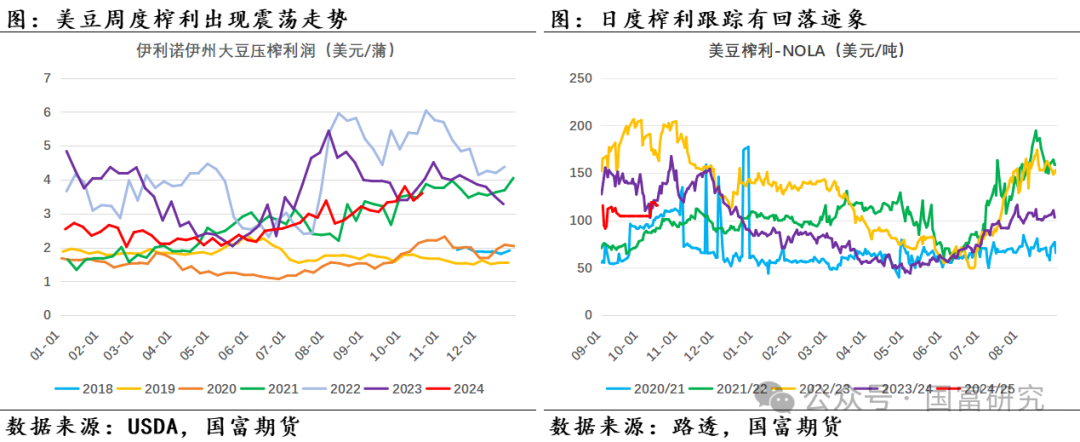

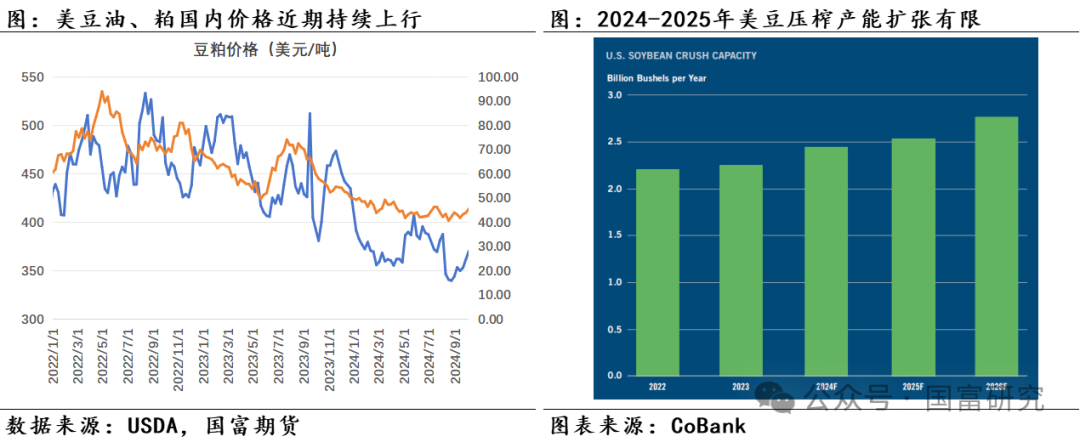

对于24/25年度压榨,NOPA公布美豆9月压榨量为1.7732亿蒲,较去年同期增长7.17%,USDA预计美豆24/25年度压榨增长6.03%,9月压榨增幅高于USDA预估。9月新作压榨开局表现高于市场预期的1.70331亿蒲,主要因近期榨利良好支撑。一方面美豆油库存位于近十年最低水平导致近期美豆油价格上涨,另一方面下游美豆粕价格上涨,整体支撑美豆榨利上行。短期在榨利尚可以及美豆新作上市供应充足的影响下,美豆压榨或有较高增幅。不过近期榨利位于历史中位水平震荡,加之美豆压榨产能扩张有限,长期来看美豆年度压榨恐难维持高水平的同比增幅。

4.期末库存:供应宽松格局不改,关注后续美豆需求端变化

此次月报对美豆单产预估仅下调至53.1蒲/英亩,符合市场预期的同时再次夯实了美豆供应宽松格局,当下市场关注重点已然转向了需求端。出口方面,美豆近期出口需求在性价比支撑下维持强劲,出口销售进度持续改善,但距离USDA预估水平尚有一定差距。压榨方面,新作9月压榨同比增长高于USDA预估,短期新作供应充足以及榨利尚可仍利好压榨,但受压榨产能限制以及后续榨利涨势有限的影响,美豆24/25年度压榨增幅大幅走扩可能性不高。

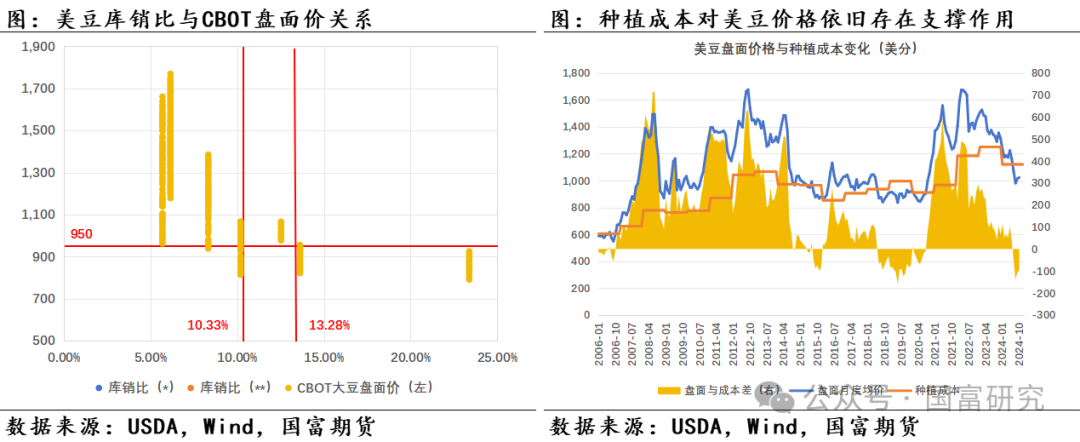

预估*:若将美豆出口和压榨的同比增幅调整为当前最新累计同比增幅(5.35%,7.17%),同时美豆单产预估下调至53.0蒲/英亩,美豆期末库存或升至5.78亿蒲,库销比升至13.28%。

预估**:若后续单产削弱至52.0蒲/英亩甚至以下水平,平衡表其余项不作调整,期末库存尚余4.54亿蒲(由于供应减少相应的会减少大豆出口和压榨的供应压力,4.54亿蒲可视为紧平衡情况下的预估),库销比为10.33%供应水平仍为近三年最宽松。

综合当前库销比变化范围以及历史库销比和盘面价格情况,预计美豆价格波动区间或在950美分-1050美分。

表:美豆供需平衡表调整情况(单位:百万蒲)

三、巴西大豆产区情况

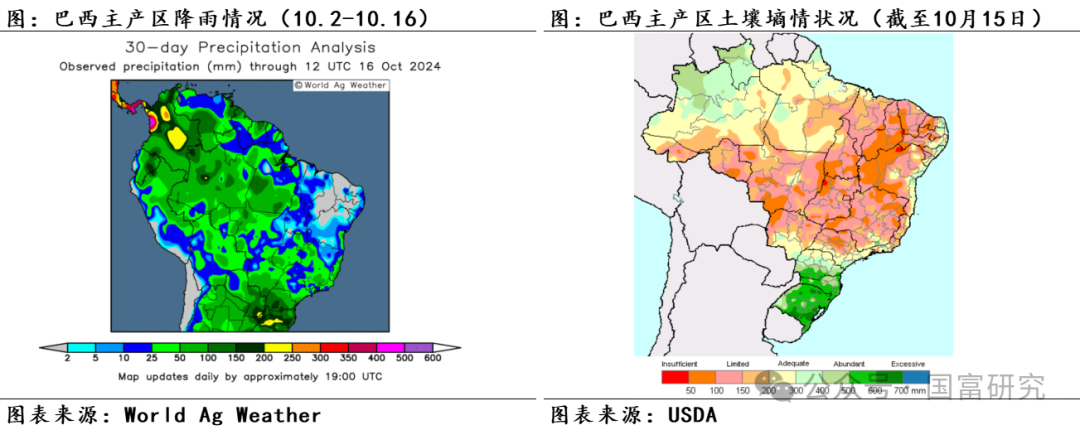

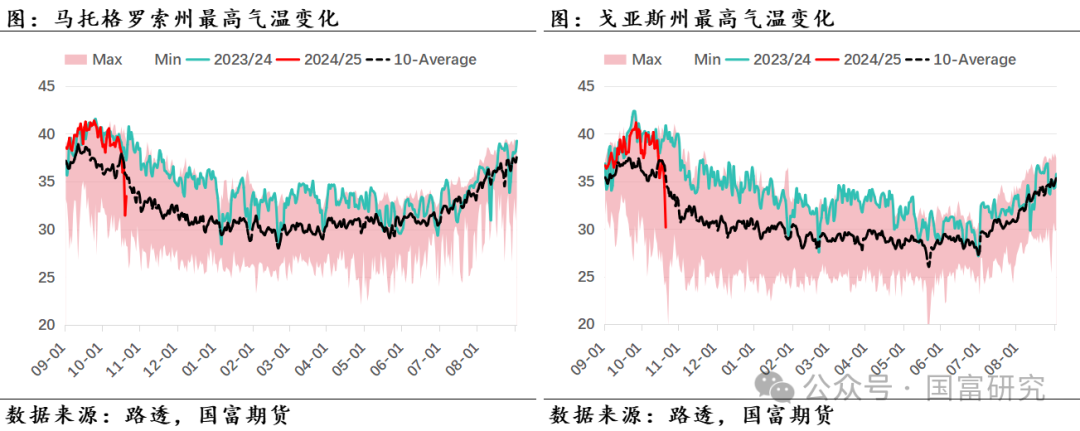

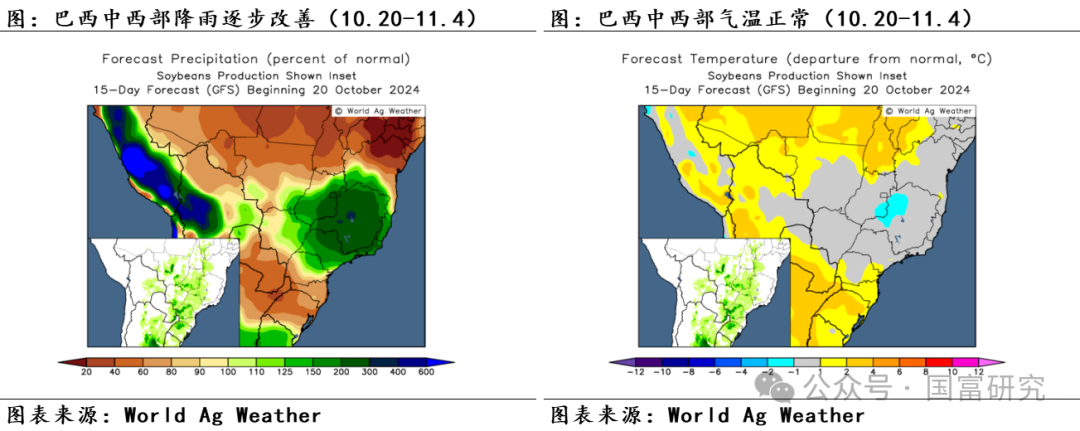

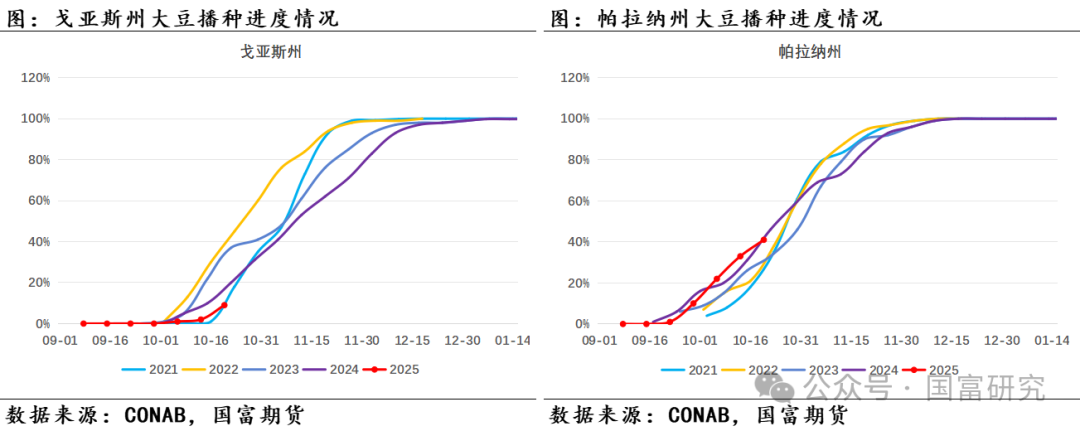

从巴西主产区降雨情况来看,10月上半月中部地区有少量降雨,南部地区降雨较多。分地区来看,中部马托格罗索州、戈亚斯州累计降雨量(10.1-10.16)分别为26.8mm、29.6mm,而近十年主产区累计降雨(10.1-10.16)均值为60.25mm。南部整体降雨情况较为良好,帕拉纳州、南里奥格兰德州累计降雨量(10.1-10.16)分别为73.5mm、87.2mm。从气温情况来看,10月上半月中部地区高温情况明显,南部气温逐渐回落至历史中位水平。综合来看,中部地区10月上半月降雨偏少,加之高温影响,预计巴西大豆中部土壤墒情不佳。在上半月整体高温少雨的影响下,巴西大豆整体播种进度偏慢。CONAB公布数据显示,截至10月13日大豆播种进度为9.1%,低于去年同期19%。其中马托格罗索州播种进度为7.83%,远低于去年同期的35.2%。

随着10月下半月巴西大豆产区天气出现明显改善,巴西大豆播种将逐渐恢复。中部马托格罗索州和戈亚斯州的最高气温在10月下半月回落,加之10月累计降雨量增至48.7mm、54.6mm,较上半月的26.8mm、29.6mm出现明显改善,播种进度也出现了明显提升。截至2024年10月20日,巴西大豆播种进度已达17.6%,前一周播种进度为9.1%,大豆播种开始加快。其中马托格罗索州播种进度达21.1%,较前一周的7.83%有较大提升,但较去年同期的51.53%远远落后。南部帕拉纳州、南里奥格兰德州气温保持中位震荡,降雨量充足,整体利于大豆播种。截至2024年10月20日,帕拉纳州播种进度达41%,略低于去年同期的46%,但整体位于历史偏高水平。

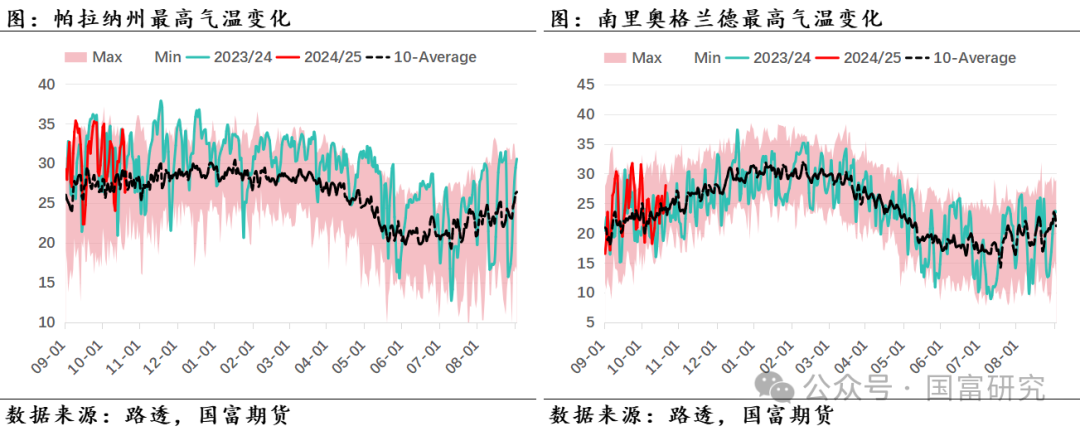

对于未来天气状况,预报显示未来15天(10.20-11.4)马托格罗索州、戈亚斯州降水较10月上半月整体呈上升趋势,预计马托格罗索州、戈亚斯州大豆播种可能提速,巴西大豆整体播种进度或出现较大幅度改善。

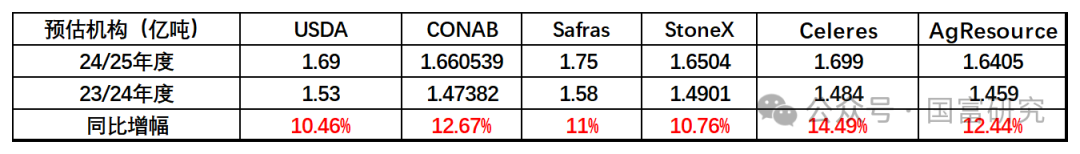

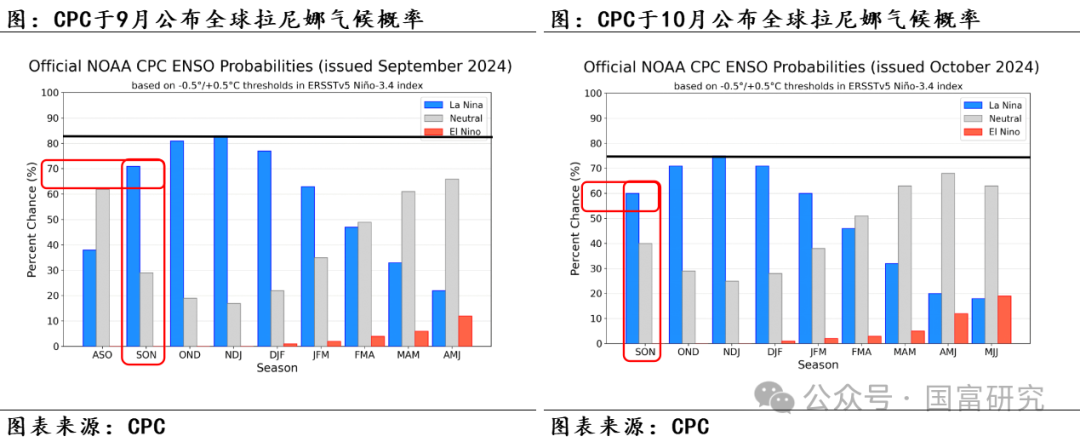

产量方面,虽然各机构对24/25年度巴西大豆产量预估数值存在较大差异,产量同比增幅预估均超10%。其中USDA预计同比增幅为10.46%位于最低水平,CONAB预估增长12.67%位于中位水平。综合看,巴西大豆24/25年度增产预期较强,加之CPC下调9月及之后拉尼娜气候发生概率利于巴西大豆主产区未来天气向好,预计对大豆价格有持续的压制作用。

表:各机构预估巴西大豆产量同比增幅情况

四、总结

9月中旬美豆价格在美豆主产区干旱或损害单产、密西西比河水位偏低、欧盟计划施行零毁林法案(EUDR)中持续上行,临近9月底,巴西大豆主产区干旱天气导致播种延后再为美豆价格注入天气升水。但自10月以来,美豆收割进度持续位于历史高位,新作上市压力不断打压美豆价格,且巴西大豆主产区干旱预期出现缓解也导致天气升水逐渐回吐,美豆价格持续回落。

后续需要关注美豆需求端的变化以及巴西天气状况。目前,美豆出口需求持续改善以及底部种植成本对美豆价格有较好支撑,预计下跌空间有限。而短期美豆收割进度偏快导致新作供应压力较大,密西西比河下游水位又下滑至低位或影响后续新作上市出口,叠加巴西大豆主产区短期降雨情况良好利于巴西大豆播种,美豆价格上涨空间亦有限。综上,美豆上下方空间均受限,短期美豆价格走势偏震荡。结合历史库销比与美豆盘面价格情况,预计美豆价格震荡区间或在950美分-1050美分,关注后续美豆需求端情况以及巴西天气变化。

免责声明

期市有风险,投资需谨慎。本报告中所有信息均来源于公开资料,本报告的观点和信息仅供符合证监会适当性管理规定的期货交易者参考,据此操作、责任自负,国富期货有限公司(以下简称“国富期货”)不因任何订阅或接收本报告的行为而将订阅人视为国富期货的客户。

本报告发布内容如涉及或属于系列解读,订阅者若使用本公众号所载资料,有可能会因缺乏对完整内容的了解而对其中假设依据、研究依据、结论等内容产生误解。提请订阅者仔细阅读其所附各项声明、数据来源及风险提示,关注相关的分析、预测能够成立的关键假设条件,关注研究依据和研究结论的目标价格及时间周期,并准确理解研究逻辑。

国富期货对本公众号所载资料的准确性、可靠性、时效性及完整性不作任何明示或暗示的保证。对依据或者使用本公众号所载资料所造成的任何后果,国富期货及/或其关联人员均不承担任何形式的责任。

本报告发布的内容仅为国富期货所有。未经国富期货事先书面许可,任何机构和个人不得以任何形式对本报告进行翻版、复制和刊发,如需引用、转发等,需注明出处为“国富期货”,且不得对本报告进行有悖原意的删减或修改。版权所有,违者必究。

国富期货交易咨询业务资格:沪证监许可[2016]58号

产业研究团队成员:孟令军(Z0019085)

(转自:国富研究)

发表评论